¿Afecta el ITP al alquiler de viviendas turísticas?

El ITP, Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados es un tributo de naturaleza indirecto que se rige por el Real Decreto Legislativo 1/1993, de 24 de septiembre y que grava sobre:

- Las transmisiones patrimoniales onerosas, es decir, con contraprestación.

- Las operaciones societarias: las acciones que se realizan en una sociedad de negocio y que afectan a la misma.

- Los actos jurídicos documentados.

¿Se aplica el ITP a los alquileres turísticos?

Actualmente, la forma de declarar el alquiler de alojamientos turísticos es en el IRPF, como lo haríamos con cualquier alquiler normal. Estos ingresos deben incluirse en la Declaración de la Renta como rendimiento de capital inmobiliario. Además del IRPF, esta actividad está sujeta al IVA (Impuesto sobre el Valor Añadido).

Pero, ¿qué ocurre entonces con el ITP? De acuerdo con la normativa, el alquiler turístico se considera una adquisición onerosa debido a que el inquilino adquiere derecho a usar la vivienda por un periodo de tiempo determinado a cambio de un precio.

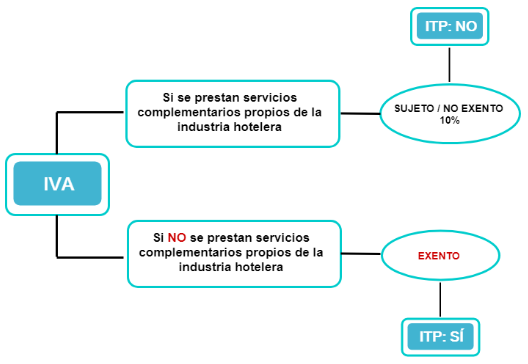

Por tanto, si arrendamos una vivienda, hay que pagar este impuesto siempre que quedemos exentos de IVA. Para que un arrendamiento turístico quede libre de IVA es necesario que, junto con la cesión del inmueble, no se presten servicios de hospedaje (art 4. Cuatro LIVA). Aquellos arrendamientos de alojamientos turísticos en los que el arrendador no presta servicios típicos de la industria hotelera, siguiendo la Dirección General de Tributos.

¿Cuánto se paga por este impuesto?

Al ser un impuesto cuyo rendimiento está cedido a las comunidades autónomas, éstas tienen la competencia para fijar el tipo de gravamen sobre los arrendamientos.

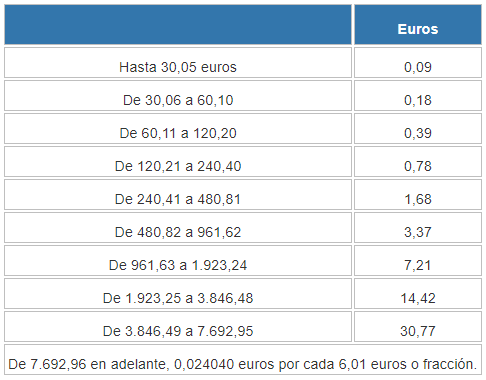

En este supuesto, el ITP se pagaría en base a una tarifa por tramos prevista en la Ley, según dicta el Artículo 12.1 del Real Decreto Legislativo 1/1993. La cuota tributaria de los arrendamientos se basa, por tanto, en la aplicación sobre la base liquidable de esta tarifa, según fije cada Comunidad Autónoma.

Para determinar la base imponible se aplican las siguientes reglas:

- Si consta la duración del contrato, la base imponible viene determinada por el precio total del mismo.

- En el caso de no constar dicho periodo de duración, se gira la liquidación, computándose seis años, sin perjuicio de posteriores liquidaciones adicionales que deban practicarse si sigue vigente después de dicho periodo.

- En un contrato con un año de duración y en el que el arrendatario puede renovarlo anualmente, se debe tomar la cantidad total a satisfacer durante el periodo máximo previsto.

Si la Comunidad no hubiese aprobado la tarifa, se aplicaría la siguiente escala:

Las Comunidades pueden también establecer las deducciones y bonificaciones aplicables en las materias sobre las que tienen competencia normativa de tipos de gravamen, así como los aspectos de gestión y liquidación. Esta competencia viene dada por el lugar donde radiquen los inmuebles.

¿Cómo se tramita este impuesto?

Es necesario cumplimentar el contrato de arrendamiento, modelo 600, de la misma forma en que se realiza la compraventa de vivienda usada. Aunque existe la errónea creencia de que este modelo es exclusivo para transmisiones patrimoniales, no es así. Con este modelo se declaran también las operaciones societarias y los actos jurídicos documentados mencionados anteriormente. Por esta razón, es necesario especificar el concepto por el que se tributa en el modelo 600: el de transmisiones patrimoniales.

Este modelo exige también la identificación del transmitente (arrendador) y el sujeto pasivo (arrendatario) en la transmisión realizada. El modelo timbrado se puede adquirir en estancos o en las Delegaciones de Hacienda.

¿Quién paga el ITP?

El pago de este impuesto corresponde al sujeto pasivo, es decir, es el arrendatario el que está obligado a autoliquidar y a ingresar el impuesto. Tradicionalmente, era el arrendatario el que debía pagar este impuesto, pero las Administraciones Tributarias han modificado su recaudación.

En los casos en los que se desconozca la duración del contrato, el cálculo se hará con la base de seis años. Si se produce algún error, el arrendatario tendrá un plazo de hasta diez días para alegar.

¿Cuándo hay que pagar este impuesto?

Una vez que se firma el contrato, se da un plazo posterior de 30 días hábiles para abonar el tributo en las Delegaciones de Hacienda y por toda la duración del contrato. Solo se pagaría cada año si se prorrogase de año en año. El pago puede efectuarse en metálico o mediante efectos timbrados.

Hay que tener en cuenta que en muchos casos este impuesto se aplica con carácter retroactivo, lo cual quiere decir que el inquilino deberá pagar, no solo la cuantía del impuesto, sino también los importes que se deban hasta cuatro años y un mes.

Si el arrendatario no paga el ITP, la Comunidad Autónoma interpreta que existe ánimo de defraudar a las arcas públicas. Se pueden aplicar intereses de demora y cursar las sanciones correspondientes.

Puedes consultar a la Agencia Tributaria para saber más acerca de la tributación del alquiler de apartamentos turísticos.

La gestión de las viviendas turísticas puede llegar a ser una actividad compleja. En Chekin nos preocupamos de todo, con nuestra app podrás realizar check-ins cumpliendo con la ley y tendrás más tiempo para atender a tus huéspedes como se merecen. Si quieres descubrir lo que podemos hacer por ti, regístrate aquí ahora para disfrutar de 14 días de prueba sin ningún coste.